お気に入り登録

お気に入り登録

50代以降になると、退職金の使い道を本格的に考える時期になります。「退職金はどう運用すればいい?」「全額預金しておくのはもったいない?」「投資するにしても、リスクをどう抑えるべき?」このような悩みを持つ方も多いでしょう。今回の記事では、退職金の運用方法や注意点をわかりやすく解説していきます。

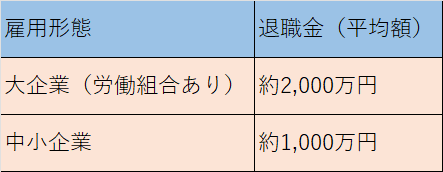

退職金の平均額と使い道の実態

みなさんの退職金はどのくらいあって、どのように使っているのでしょうか。

1 退職金の平均額

厚生労働省の調査によると、退職金の平均額(大卒・勤続35年以上)は以下のとおりと発表されています。

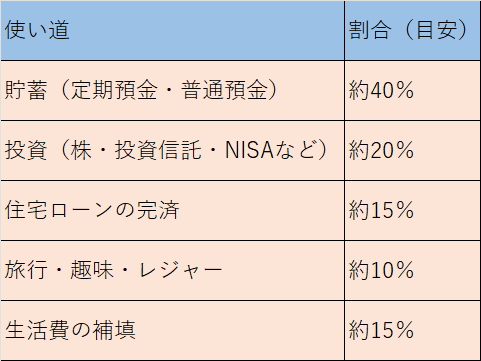

2 退職金の主な使い道

実態調査によると、一般的に、退職金は以下のように使われるケースが多いです。

退職金を運用する際の基本方針

退職金を運用するにあたり、基本となる方針を以下に示します。

1 退職金の全額を投資に回さない

退職金は、老後の生活資金として非常に重要な資産です。「せっかくまとまったお金があるから」といって、全額を投資に回すのは危険です。

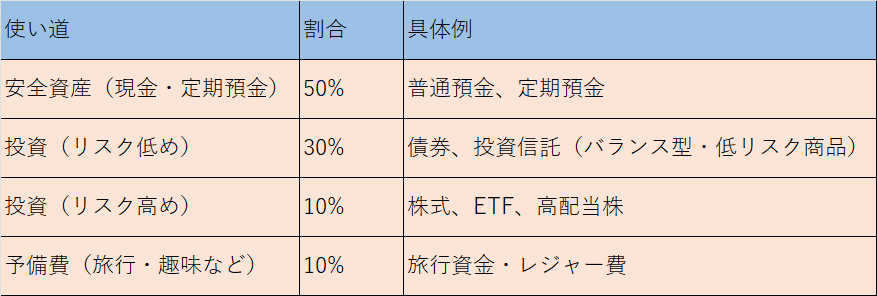

【理想的な配分】

退職金の運用を考える際の目安として、以下のような分け方が考えられます。

2 無理に増やそうとせず「減らさない運用」を意識する

退職金の運用で大切なのは、「リスクを抑えながら増やすこと」です。特に、老後は収入が減るため、大きな損失を出すとリカバリーが難しくなります。

具体的な運用方法

ここからは、具体的な運用方法としてお勧めの投資先についてご紹介します。

1 安全資産(50%)

▶ 預金・個人向け国債(ローリスク・ローリターン)

・普通預金・定期預金(生活費の確保)

・個人向け国債(10年・変動金利型)(元本保証&金利上昇時のリスク回避)

2 低リスク投資(30%)

▶ 新NISA(積み立て投資枠)・バランス型投資信託

・NISA(積み立て投資枠、年間360万円まで非課税)

・バランス型投資信託(株式50%・債券50%など)

3 少額の攻めの投資(10%)

▶ 高配当株・ETF(配当金を得ながら運用)

・日本の高配当株(KDDI・JT・三菱UFJなど)

・米国ETF(VYM・HDV・SPYD)

退職金運用の注意点

退職金の使い道におけるよくある失敗例をご紹介します。

1 一括投資で大きなリスクを取る

退職金を受け取った直後に全額を投資に回すのは大変危険です。 「ドル・コスト平均法(分散投資)」を活用し、時間をかけて投資するのがベストです。

ドル・コスト平均法?という方は、こちらの記事を参考にしてくださいい。

2 高額な投資詐欺に引っかかる

「絶対に儲かる」「高配当を保証」などの投資話には要注意です。良い話は、向こうからはやってきません。金融庁や証券会社の公式情報をチェックする習慣をつけましょう。

3 生活費を考えずに運用する

「老後の生活費が足りなくなる」ケースもあるため、最低でも5~10年分の生活費は確保しておきましょう。

まとめ

退職金は、老後の資産を守りながら増やすための大切な資金です。退職金運用は無理せず、賢く分散するのが得策です。

無理なく、安全に、賢く運用して、豊かなセカンドライフを楽しみましょう。

この記事は、情報提供を目的としたものであり、特定の金融商品を推奨するものではありません。実際の投資にあたっては、自己責任の原則に基づいて必ずご自身の判断で行ってください。

パパ森のブログをもっと見たいかたはこちらから

では、今回はここまでにしたいと思います。

また次の記事でお会いしましょう。

この記事を書いた人

この記事を書いたパパ森について、簡単に紹介させてください。