お気に入り登録

お気に入り登録

米国株(S&P500)を購入してるけど、「含み益」がないどころか「含み損」となってしまい、今後どうすべきか悩んでらっしゃる方もいらっしゃるのではないでしょうか。米国株は買うな!!とか、逆に、米国株を買え!!などと、色んな見解がありますが、果たしてどうなのでしょうか。今回は、そういう結局どっちなの?という疑問にスポットを当てていきたいと思います。こういうとき、正しい知識がないと逆の判断をしがちです。この記事を読んで、正しい判断ができるようになっていただければ幸いです。

では、さっそくまいりましょう!!

今回の記事でわかること

値下がり局面にある米国株(S&P500)とどう向き合えばいいのかが丸わかり!!

まず結論

・現に保有している米国株(S&P500)は絶対に手放さないでください。

・積立投資をしている人はそのまま継続しましょう!!

・余力資産がある人は、「買い増し」を検討しましょう!!

理由

なぜ、結論のようなことが言えるのでしょうか。その理由は、以下のとおりです。

理由1 過去のチャートが物語る!!

米国株(S&P500)という指数は、いつ誕生し、今日までどのような経緯を経てきたのでしょうか。

S&P500とは(おさらい)

S&P500(スタンダード・アンド・プアーズ500種指数)とは、アメリカの最も代表的な株価指数の一つです。

その歴史は非常に長く、1957年3月4日にスタンダード&プアーズ社によって指数の算出が開始され、今日までに60年以上にわたる実績があります。指数の中身は、全米で上場している企業の中から代表的な500社の株価を基に算出さてます。

また、その500社はすべて純粋なアメリカ企業のみで構成されており、全米の経済指標の一つとしても歴史的な信頼があります。

では、そんな歴史あるS&P500ですが、誕生から今日までどのような経過を辿ってきたのか簡単に見てみましょう。

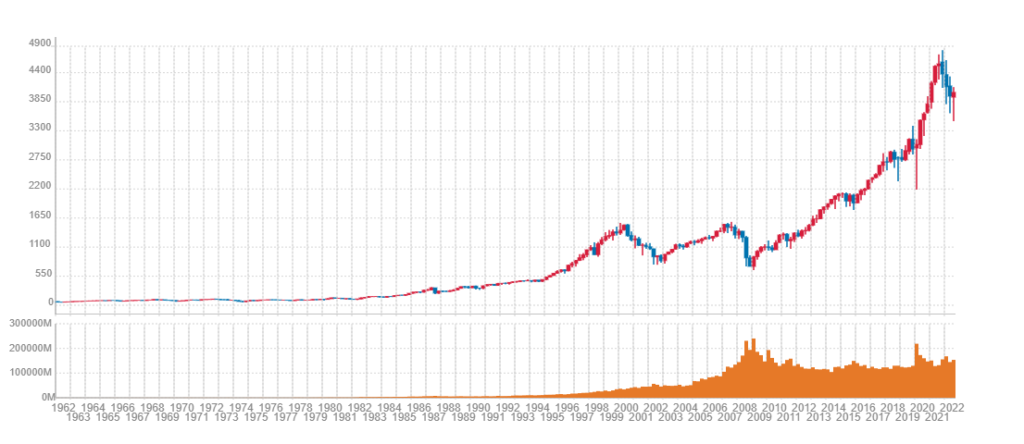

1957年~現在(約65年間)

S&P500の誕生から今日までの全期間における株価指数の経過は以下のとおりです。

誕生当初の株価指数は44.06からスタートしています。令和4年11月25日取引終了時の株価指数は、4026.12でした。ところどころに大きな下落期間がありますが、総じて株価指数は上昇しています。

4026.12÷44.06

=約91.37倍

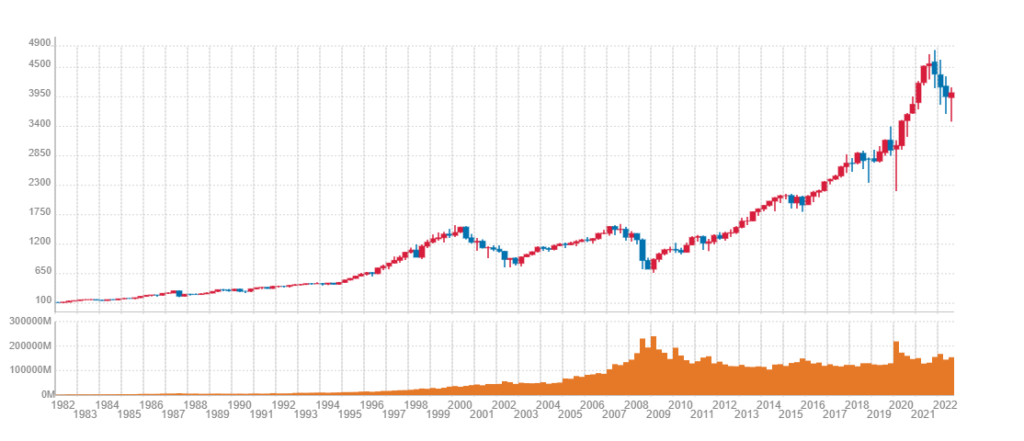

1982年~現在(約40年間)

では、次に過去40年間に区切って見てみましょう。1982年当初の株価指数は、120.05からスタートしています。誕生当初の株価指数44.06から見ると約2.72倍となっているところからのスタートです。40年間で見ても大きな下落期間がありますが、総じて株価指数は上昇しています。

4026.12÷120.05

=約33.53倍

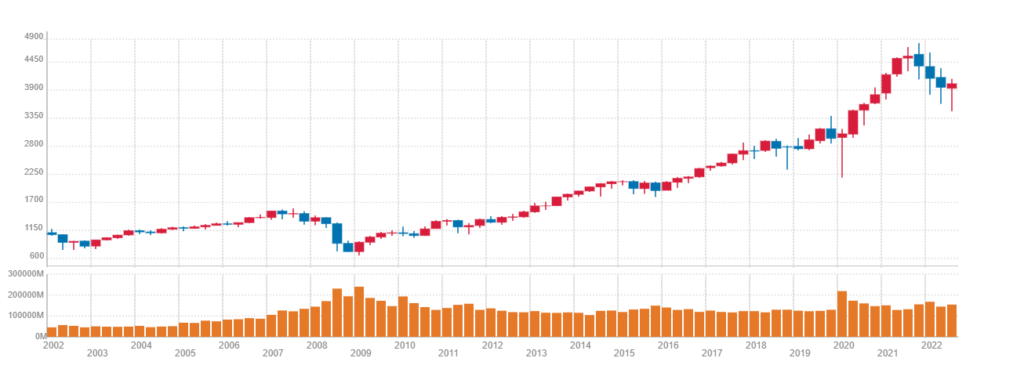

2002年~現在(約20年間)

今投資してる方やこれから投資をされる予定の方としても現実的な期間である20年間に区切ってみてみましょう。2002年当初の株価指数は、1172.51からスタートしています。1982年の株価指数120.05から見ると9.76倍となっているところからのスタートです。20年間で見ても、大きな下落期間があるものの、やはり総じて株価指数は上昇していますね。

4026.12÷1172.51

=約3.43倍

2012年~現在(約10年間)

最後に、投資信託の資産運用としては、比較的短期間である10年間に区切ってみてみましょう。2012年当初の株価指数は、1281.06からスタートしています。2002年の株価指数1172.51から見ると1.09倍となっているところからのスタートです。やはり、上下しながらも総じて上昇しています。直近で大きく下落しているところは、コロナショックですが、その後もグングンと伸びてきていることが分かります。

4026.12÷1281.06

=約3.14倍

過去のチャートから見えてくること

過去の約65年間という長い期間のチャートを見ていただくと分かるとおり、今回のような大きな下落局面が過去にも幾度となく発生しています。

1972年 オイルショック 43%減少

1987年 ブラックマンデー 30%減少

2000年 ITバブル崩壊、同時多発テロ 45%減少

2008年 リーマンショック 50%減少

2020年 コロナショック 20%減少

これらの大暴落から完全回復した期間は、それぞれに差があり1~4年程度を要していますが、オイルショックとITバブル崩壊の時期を除き、大暴落からほぼ1年という短期間で下落局面から上昇局面へと脱却しています。

※ オイルショックは約2年、ITバブル崩壊は約3年で下落局面から上昇局面へと脱却しています。

過去のチャートから言えること①

上記過去のチャートにあるとおり、下落局面を迎えたとしても、短期間(いずれも約1年以内)で上昇に転じ、短ければ1年、長くても4年程度で回復しています。

過去のチャートからわかること②

株価は上下(大暴落を含む。)を繰り返しながらも上昇し続け、約65年間という長期間で見た場合、結果的には91.37倍になっており、約40年間という期間で見た場合、約33.53倍で、約20年という期間でも、約3.43倍となり、約10年という比較的短い期間でも約3.14倍になっています。

約10年間運用 → 約3.14倍

約20年間運用 → 約3.43倍

約40年間運用 → 約33.53倍

約65年間運用 → 約91.37倍

仮に、1957年当初に100万円の米国株(S&P500)を保有し、現在まで保有し続けてきたとすると、その当時の100万円は、今現在9137万円になっているという計算になります。

過去から未来は見えるのか

過去のチャートは所詮過去のチャートです。未来を保証するものではありません。しかし、全く参考にならないというわけでもありません。少なくともそういう傾向にあるということは言えそうです。試験勉強などで対策を練る場合、必ず過去の出題傾向を参考にしますよね。投資の世界でも同じことは言えると思います。

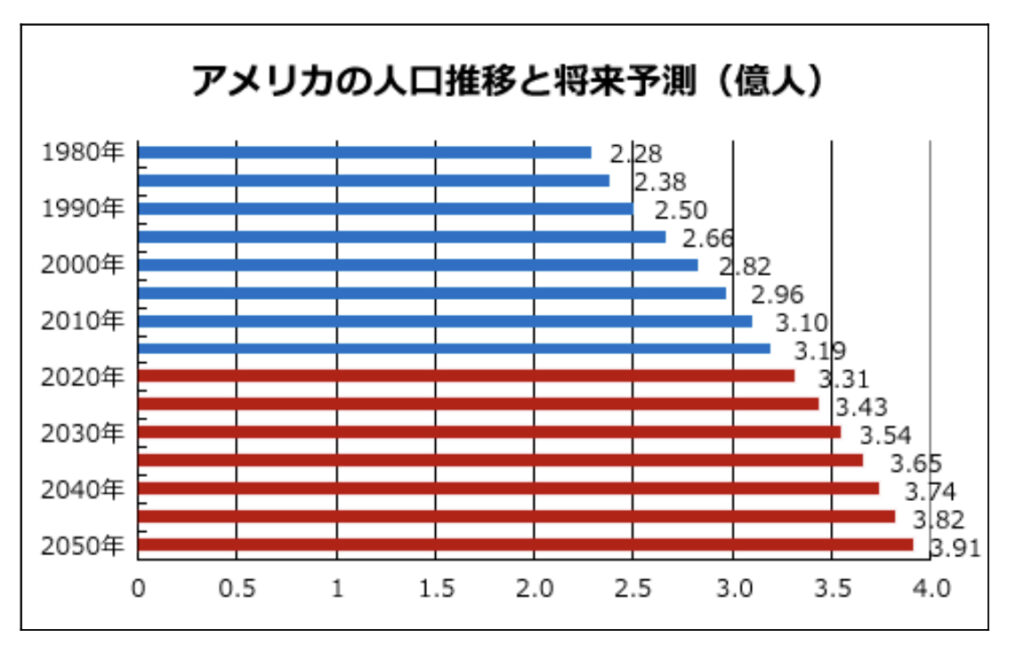

理由2 米国の人口の推移

次のグラフを見てください。

これは、米国の1980年~2050年までの人口の推移を現したものです。日本の人口は減少が確定していますが、米国の人口は増加が続きます。2015年のアメリカの人口は3億1900万人で、その後は5年毎に1000万人程度の人口増加が見込まれており、2050年台には4億人を越えると予測されています。

米国の人口推移からわかること

米国の人口は今後も増加するため、経済成長も継続し、株価上昇へと繋がる。

理由1,2から見えてくること

以上の理由から、整理すると以下のことが言えると思います。

米国株(S&P500)の株価は、上下を繰り返しながらも結果的には上昇し続けてきた。

大きな大暴落を迎えても、1年程度で上昇に転じてきた。

将来の人口も増加が見込まれるため、引き続き経済成長が見込まれ、株価上昇も期待できる。

ということは、、、

今の下落局面は、2022年当初から始まっています。過去の事例では、オイルショックとITバブル崩壊を除き、その他の大暴落は1年程度で脱却しています。

今の下落が、オイルショックやITバブル崩壊相当でない限り、今後そう長くは続かず、そろそろ上昇へ転じるのではないかというのがパパ森予想です。

いずれにしてもいつかは上昇に転じるわけですが、今が「最底値」とは言えずとも、底値に近いエリアと考えられ、今は、いわば株の「バーゲンセール」とも「ブラックフライデー」とも言えるのではないでしょうか。

今の下落は最底値とは言えずとも、底値に近いエリア。よって、今の株価は、いわば株の「バーゲンセール」とも「ブラックフライデー」とも言えるため、仕込みの絶好のチャンスと考えられる。

何があっても「フルインベストメント(資産全額投資)」は絶対にNG!!

チャンスだからと言って、資産を全て投げうってしまうと、その後の株の値動きに対して何も打つ手がなくなってしまいます。今の下落も、まだまだ続くという可能性も否定されているわけではありません。また、急な出費が必要となったときに、たまたま株が大暴落していたらどうなるでしょう?大暴落の中、売却せざるを得ないという最悪なシナリオを迎えてしまいかねません。この点はしっかり頭に置いておいてくださいね。

まとめ

米国株(S&P500)は、過去のチャートや、今後予想される経済動向を考えれば、予測不能な大暴落を考慮したとしても、結果的には上昇し続ける可能性が高い指数です。現状のような一時的な暴落に焦って売却したのでは増える資産も増えません。暴落時は、賢く保持し、積立投資の方は冷静に喜び、余力のあることなら、このセールに合わせて「買い増し」という行動を起こすことで将来の資産形成に大きく貢献できるチャンスを掴んでみてはいかがでしょうか。

この記事は、情報提供を目的としたものであり、特定の金融商品を推奨するものではありません。実際の投資にあたっては、自己責任の原則に基づいて必ずご自身の判断で行ってください。

パパ森のブログをもっと見たいかたはこちらから

では、今回はここまで。

また、次の記事でお会いしましょう!

この記事を書いた人

まずは、この記事を書いたパパ森について、簡単に紹介させてください。

[…] […]

[…] […]

[…] […]